2020 वेल्थ गैप एंड इन्वेस्टिंग स्टडी

हमने हाल ही में अमेरिकियों का सर्वेक्षण किया कि धन असमानता में शेयर बाजार की भूमिका के बारे में अधिक जानने के लिए। हम विशेष रूप से सामाजिक आर्थिक स्थिति और शेयर बाजार में निवेश और सेवानिवृत्ति की तैयारी के बीच संबंधों में रुचि रखते थे। क्या नीचे निवेश करने वाले लोग हैं? क्या चुनौतियाँ लोगों को अधिक निवेश करने से रोकती हैं? क्या अमेरिकी सेवानिवृत्ति के लिए ट्रैक पर हैं?

यहाँ अध्ययन से takeaways हैं.

कुंजी खोज का सारांश

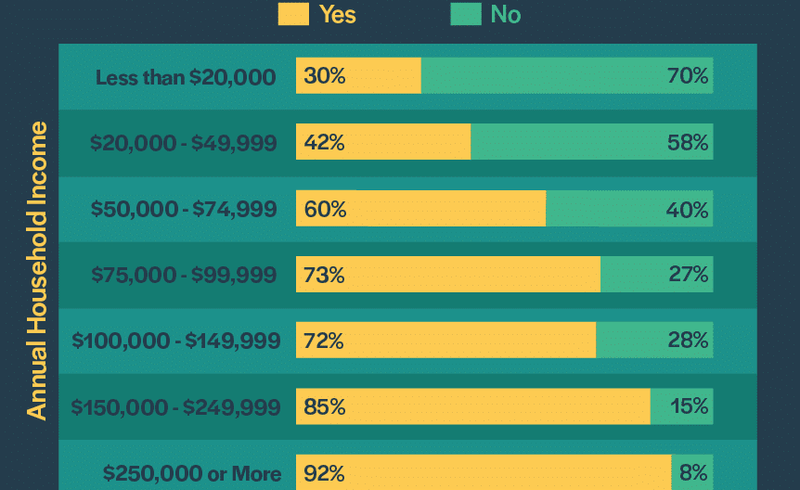

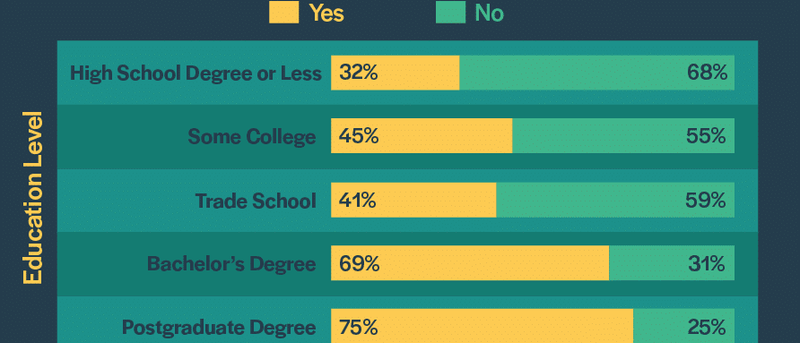

- उच्च आय और शिक्षा के स्तर वाले व्यक्ति अधिक हैं उपयुक्त शेयर बाजार में अपने पैसे का निवेश करने के लिए. प्रति वर्ष 20,000 डॉलर से कम कमाने वाले केवल 30% लोगों ने बताया कि वे शेयर बाजार में निवेश कर रहे हैं। तुलनात्मक रूप से, प्रति वर्ष $ 250,0000 या उससे अधिक कमाने वालों का भारी बहुमत (92%) निवेश कर रहा है। इसी तरह, हाईस्कूल की डिग्री या उससे कम वाले 32% अपने पैसे का निवेश कर रहे हैं, जबकि स्नातक (69%) या स्नातकोत्तर डिग्री (75%) वाले लोगों की तुलना में अधिक है।.

- कम आय और शिक्षा के स्तर पर व्यक्तियों का मानना है कि शेयर बाजार अनुचित है. उदाहरण के लिए, प्रति वर्ष 20,000 डॉलर से कम कमाने वालों में से 66% "सहमत" या "दृढ़ता से सहमत" हैं कि स्टॉक मार्केट अमीर और उद्योग के अंदरूनी सूत्रों का पक्षधर है। इसके विपरीत, $ 32,000 या अधिक सालाना कमाने वालों में से केवल 32% ही ऐसा महसूस करते हैं.

- व्यक्तियों कम आय और शिक्षा के स्तर पर कम विश्वास है कि उनके पास सेवानिवृत्ति के लिए पर्याप्त धन बच जाएगा. सालाना $ 50,000 से कम कमाने वाले केवल 3 में से 1 व्यक्ति का मानना है कि उनके पास सेवानिवृत्ति की पर्याप्त बचत होगी, जबकि 96% $ 250,000 या उससे अधिक कमाने वाले लोगों का मानना है कि उनके पास पर्याप्त होगा। इसी तरह, उच्च विद्यालय की डिग्री या समकक्ष वाले लगभग 50% लोगों का मानना है कि उनके पास सेवानिवृत्ति के लिए पर्याप्त पैसा होगा, और स्नातक या उन्नत डिग्री वाले लोगों की भी अधिक राशि (62%) ऐसा मानते हैं।.

- धन संबंधी समानताएं अधिक से अधिक राजनीतिक विभाजन हो सकता है. एक व्यक्ति जितना अधिक पैसा कमाता है, उतनी ही अधिक संभावना है कि वे कर का भुगतान करने के लिए एक अधिक रूढ़िवादी दृष्टिकोण पसंद करते हैं, राजनीतिक विचारधारा की परवाह किए बिना।.

उच्च आय और शिक्षा स्तर वाले लोग निवेश की अधिक संभावना रखते हैं

हम पहले आय स्तर और निवेश की आदतों के बीच संबंध के बारे में जानना चाहते थे। यहाँ हमने पाया है.

उच्च आय स्तर पर व्यक्तियों के निवेश करने और सेवानिवृत्ति की योजना बनाने की अधिक संभावना है। यह समझ में आता है क्योंकि उनके पास अधिक विवेकाधीन आय है, जिसे वे भविष्य के लिए बचा सकते हैं और निवेश कर सकते हैं। तुलनात्मक रूप से निम्न-आय वाले व्यक्तियों को अपने घर-घर के भुगतान का एक बड़ा हिस्सा जैसे कि भोजन, आवास, उपयोगिताओं, स्वास्थ्य देखभाल और परिवहन के लिए आवंटित करना चाहिए.

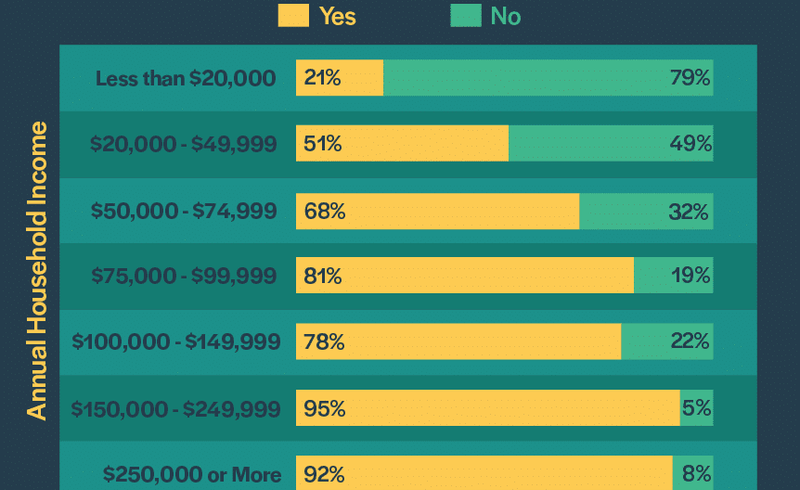

दिशात्मक मतभेद आश्चर्यजनक नहीं हैं। एक उम्मीद करेंगे कि ज्यादा कमाई करने वालों के पास पैसा लगाने के लिए ज्यादा पैसे हों। हालांकि, उच्च और निम्न-आय वाले उत्तरदाताओं के बीच अंतर का आकार हड़ताली है। 20,000 डॉलर से कम सालाना आय वाले केवल 30% शेयर बाजार में निवेश कर रहे हैं। इसके विपरीत, $ 250,000 या उससे अधिक की घरेलू आय वाले 92% लोग अपने पैसे का निवेश कर रहे हैं.

शिक्षा स्तर द्वारा जनसांख्यिकी को तोड़ते समय हम एक समान पैटर्न देखते हैं। एक व्यक्ति के पास जितनी अधिक शिक्षा होती है, उतना ही अधिक संभावना होती है कि वे शेयर बाजार में निवेश करते हैं.

केवल 32% हाई स्कूल डिग्री या उससे कम वाले व्यक्ति शेयर बाजार में निवेश कर रहे हैं। इसके विपरीत, स्नातक या उन्नत डिग्री वाले 69% और 75%, क्रमशः अपने पैसे का निवेश कर रहे हैं.

निम्न- और मध्य-आय अर्जन चेहरा समान निवेश चुनौतियां

हम उन चुनौतियों को समझना चाहते थे जो लोगों को शेयर बाजार में अपने पैसे का अधिक निवेश करने से रोकती हैं। वे अवरोधक जो कम आय वाले व्यक्तियों को रोक रहे हैं?

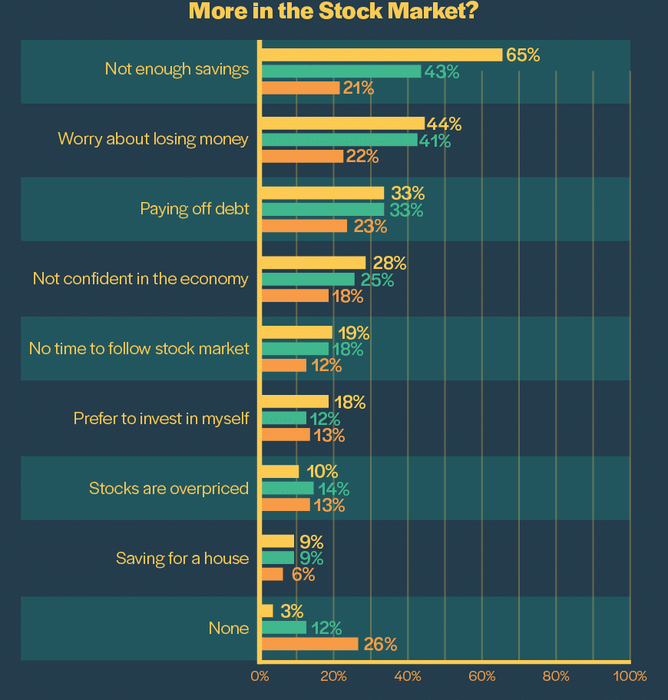

आसान तुलना के लिए, हमने सर्वेक्षण उत्तरदाताओं को उनके घरेलू आय स्तर के आधार पर तीन समूहों में बांटा: निम्न ($ 0 से $ 49,999), मध्य ($ 50,000 से $ 149,999), और उच्च ($ 150,000 या अधिक).

जाहिर है, निम्न और मध्यम-आय वाले स्तरों में व्यक्तियों को अधिक बाधाओं का सामना करना पड़ रहा है। सबसे आम चुनौती है कि उन्होंने निवेश करने के लिए पर्याप्त बचत नहीं की है, इसके बाद शेयर बाजार में पैसा खोने की चिंता है और पहले मौजूदा ऋण का भुगतान करने की आवश्यकता है.

स्टॉक मार्केट में आस्था का विरोध

वॉल स्ट्रीट के प्रति जनता का आक्रोश और संदेह कोई नई बात नहीं है। 2007 से 2009 के वैश्विक वित्तीय संकट के बाद ऑक्युपाई वॉल स्ट्रीट आंदोलन में इन भावनाओं ने उबाल ला दिया। लेकिन आज ये भावनाएँ कितनी प्रचलित हैं? क्या लोगों का मानना है कि शेयर बाजार एक स्तर का खेल क्षेत्र है?

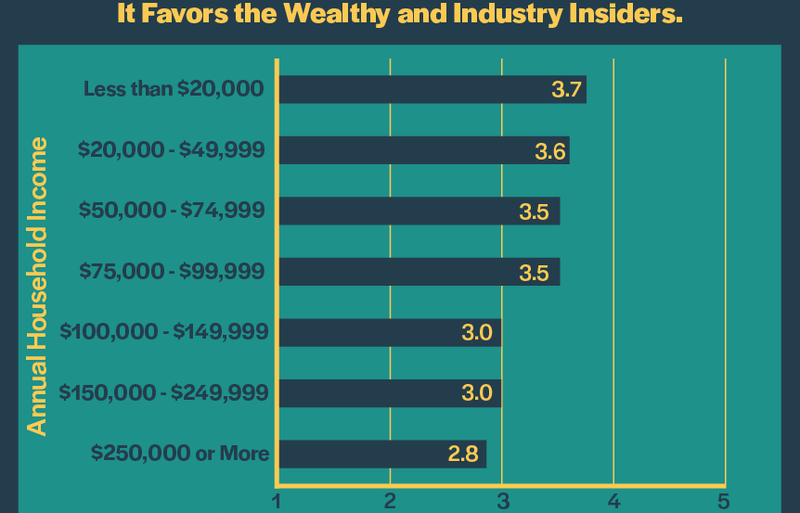

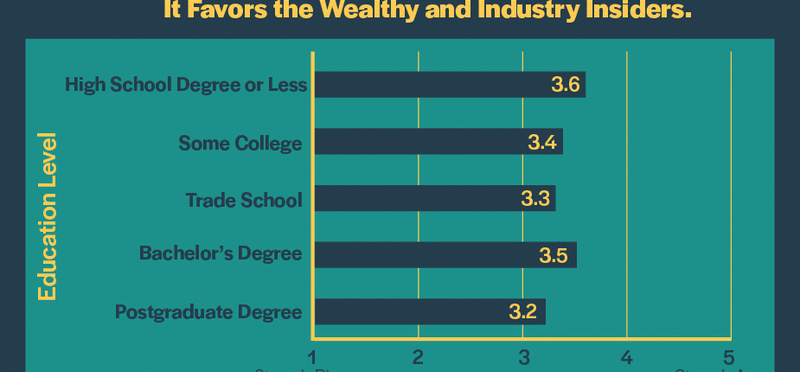

यह पता लगाने के लिए, हमने उत्तरदाताओं से निम्नलिखित कथन के साथ अपने समझौते के स्तर को दर करने के लिए कहा: “शेयर बाजार औसत निवेशक के लिए अनुचित है। यह धनी और उद्योग के अंदरूनी सूत्रों का पक्षधर है। ” 5-बिंदु पैमाने पर उत्तर निर्धारित किए गए थे (1 = जोरदार असहमत, 2 = असहमत, 3 = न तो सहमत और न असहमत, 4 = सहमत, 5 = जोरदार सहमत).

जो लोग आर्थिक सीढ़ी के निचले हिस्से पर हैं, उन्हें विश्वास है कि शेयर बाजार अनुचित है। उन्हें लगता है कि उनके पास निवेश के माध्यम से अपनी संपत्ति बढ़ाने के तरीकों तक कम पहुंच है। कुल मिलाकर, प्रति वर्ष 20,000 डॉलर से कम कमाने वाले 66% लोगों ने बयान के साथ "सहमत" या "दृढ़ता से सहमत" होने की सूचना दी। 250,000 डॉलर या इससे अधिक की घरेलू आय वाले केवल 32% लोगों ने ऐसा ही महसूस किया.

इसी तरह, कम शिक्षा वाले व्यक्ति शेयर बाजार को उन लोगों की तुलना में अनुचित मानते हैं जो उच्च शिक्षा स्तर प्राप्त कर चुके हैं.

हालांकि शेयर बाजार में धांधली का सुझाव देने के लिए कोई सबूत नहीं है, लेकिन औसत निवेशक के पास अमीरों के फायदे हैं। विशेष रूप से, उनके पास परिष्कृत वित्तीय डेटा और व्यापारिक जानकारी, अधिक राजनीतिक प्रभाव, और अधिक पूंजी के साथ आने वाले पैमाने की अधिक अर्थव्यवस्थाओं तक अधिक पहुंच है। यह शेयर बाजार में विश्वास की असमानता को समझा सकता है.

उच्चतर सामाजिक आर्थिक स्तर पर वे रिटायरमेंट के लिए बेहतर तैयार हैं

लोगों द्वारा अपने पैसे का निवेश करने के कई कारण हैं। वे अपने बच्चों की कॉलेज शिक्षा के लिए बचत कर सकते हैं, घर पर भुगतान कम करने की तैयारी कर सकते हैं, कार खरीद सकते हैं, या एक नया व्यवसाय शुरू कर सकते हैं। लेकिन प्राथमिक कारणों में से एक औसत व्यक्ति सेवानिवृत्ति के लिए निवेश करता है। वे एक घोंसला अंडा चाहते हैं वे आराम से रह सकते हैं जब वे अब काम नहीं कर सकते.

जब आर्थिक असमानता की बात आती है, तो आय और धन की असमानता सबसे अधिक सुर्खियां प्राप्त करती हैं। लेकिन सेवानिवृत्ति की असमानता के बारे में क्या? सेवानिवृत्ति की तैयारी विभिन्न सामाजिक आर्थिक समूहों में कैसे भिन्न होती है?

यह पता लगाने के लिए, हमने प्रतिभागियों से एक सरल सवाल पूछा: क्या आपके पास एक सेवानिवृत्ति खाता है? हमने सेवानिवृत्ति खाते को किसी भी प्रकार के निवेश खाते के रूप में परिभाषित किया है जो विशेष रूप से सेवानिवृत्ति के लिए अलग रखा गया है, जैसे कि IRA, 401 (k), या पेंशन। यहाँ हमने पाया है.

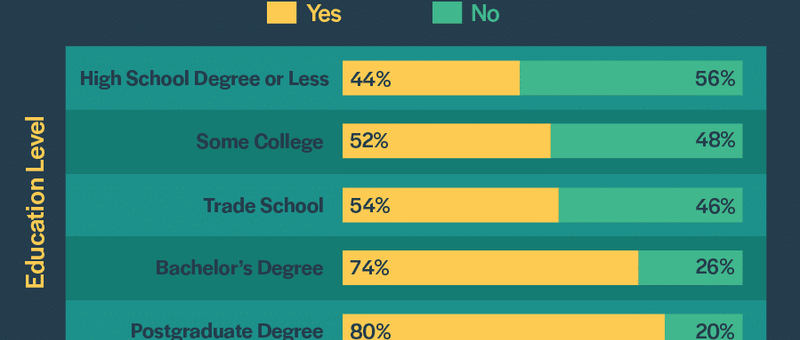

हम व्यक्तिगत निवेश की आदतों के समान एक पैटर्न देखते हैं: अधिक आय और शिक्षा के स्तर वाले लोगों के पास सेवानिवृत्ति खाता होने की अधिक संभावना है.

लोअर इनकम और एजुकेशन लेवल पर जो कम कॉन्फिडेंट हैं, वे रिटायर हो जाएंगे

आय और निवेश की आदतें केवल यह निर्धारित करने में आगे बढ़ती हैं कि कोई सेवानिवृत्ति के लिए कितना तैयार है। किसी व्यक्ति के रिटायर होने की क्षमता कम हो जाती है कि उसने अपने खर्च करने की आदतों के सापेक्ष कितना पैसा बचाया है। उदाहरण के लिए, एक उच्च आय अर्जित करने वाला व्यक्ति सेवानिवृत्ति के लिए ट्रैक पर नहीं हो सकता है यदि वे प्रत्येक महीने अपने पेचेक के एक महत्वपूर्ण हिस्से को नहीं बचा रहे हैं.

हम जानना चाहते थे कि लोग आर्थिक रूप से कितना सुरक्षित महसूस करते हैं। क्या वे भविष्य के लिए तैयार हैं? क्या वे अपने करियर के अंत में सेवानिवृत्त हो पाएंगे?

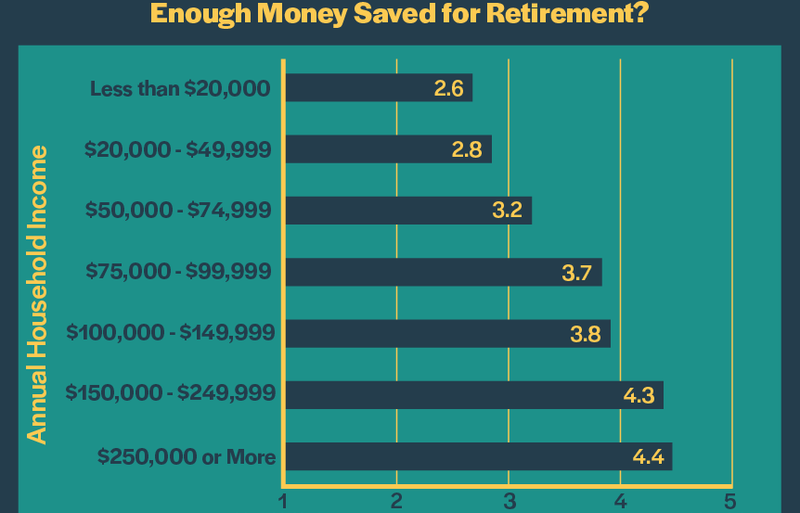

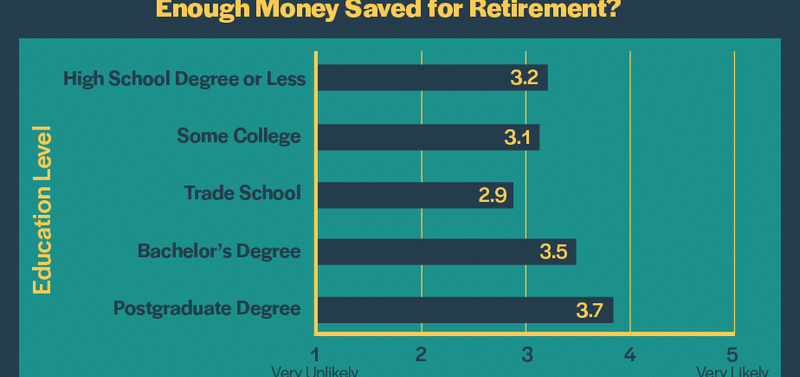

हमने उत्तरदाताओं से पूछा कि यह कितनी संभावना है कि उनके पास सेवानिवृत्ति के लिए पर्याप्त धन बच जाएगा। उत्तर 5-बिंदु पैमाने पर दर्ज किए गए थे (1 = बहुत अचूक, 2 = अकारण, 3 = न तो ठीक है और न ही अनपेक्षित रूप से, 4 = संभवतः, 5 = बहुत अधिक)। यहां प्रत्येक कोहॉर्ट में औसत स्कोर हैं.

तल पर रहने वालों को भरोसा कम होता है कि वे रिटायर हो पाएंगे। प्रति वर्ष 20,000 डॉलर से कम कमाने वाले आधे से अधिक (52%) लोगों ने कहा कि यह "असंभावित" या "बहुत संभावना नहीं है" उनके पास सेवानिवृत्ति की बचत होगी। अगली इनकम टियर ($ 20,000 से $ 49,999 सालाना) में से आधे से भी कम (47%) लोगों ने बताया कि यह "असंभावित" या "बहुत असंभावित" था।

उच्च आय अर्जित करने वाले व्यक्ति अपने अवसरों के बारे में अधिक आशावादी होते हैं। $ 150,000 और $ 249,999 के बीच आय वाले लोगों के भारी बहुमत (91%) ने कहा कि यह "संभावना" या "बहुत संभावना है" उनके पास रिटायर होने के लिए पर्याप्त होगा। इससे भी अधिक (96%) शीर्ष आय वर्ग ($ 250,000 या अधिक वार्षिक) पर लोगों ने कहा कि यह "संभावित" या "संभावित" था।

फिर से, हम शिक्षा के स्तर से एक समान प्रवृत्ति देखते हैं। जिनके पास स्नातक या स्नातकोत्तर डिग्री है वे अधिक आश्वस्त हैं कि उनके पास पर्याप्त सेवानिवृत्ति बचत होगी.

शीर्ष कमाई करने वालों की भविष्यवाणी है कि उन्हें रिटायर होने के लिए अधिक बचत करने की आवश्यकता है

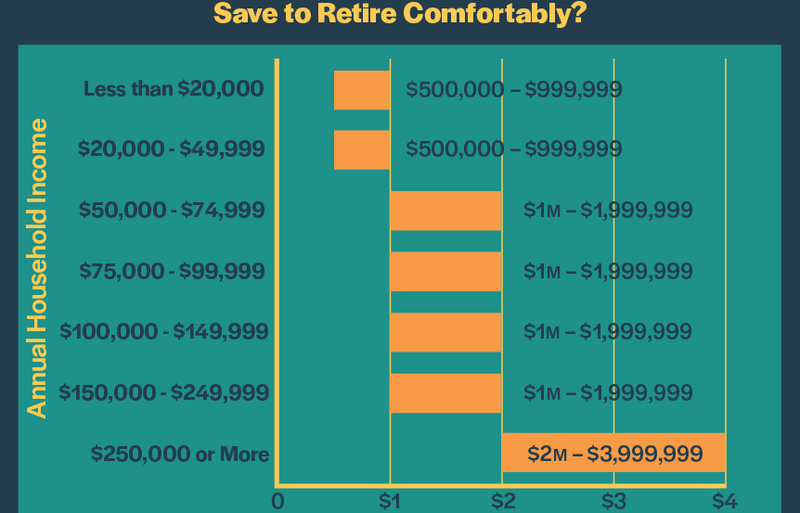

हम उत्सुक थे कि लोगों को लगता है कि उन्हें सेवानिवृत्ति के लिए बचत करने की कितनी जरूरत है। हमने उत्तरदाताओं को निम्नलिखित श्रेणियों से चयन करने के लिए कहा:

- $ 100,000 से कम

- $ 100,000 - $ 249,999

- $ 250,000 - $ 499,999

- $ 500,000 - $ 999,999

- $ 1,000,000 - $ 1,999,999

- $ 2,000,000 - $ 3,999,999

- $ 4,000,000 - $ 9,999,999

- $ 10,000,000 या अधिक

यद्यपि शीर्ष कमाने वाले अधिक आश्वस्त हैं कि वे सेवानिवृत्त होने के लिए आवश्यक वित्तीय सीमा तक पहुंच जाएंगे, वे यह भी अनुमान लगाते हैं कि उन्हें आराम से रिटायर होने के लिए अधिक धन की आवश्यकता होगी। नीचे प्रत्येक आय समूह में औसत उत्तर दिए गए हैं.

शीर्ष पर रहने वाले लोग अधिक आश्वस्त होते हैं कि उनके पास सेवानिवृत्ति के लिए बचाई गई अधिक राशि होगी, जबकि नीचे वाले लोग कम आश्वस्त होते हैं कि उनके पास सेवानिवृत्ति के लिए एक सीमांत राशि भी बच जाएगी।.

अधिक राजनीतिक ध्रुवीकरण के लिए ग्रेटर असमानता का नेतृत्व किया जा सकता है

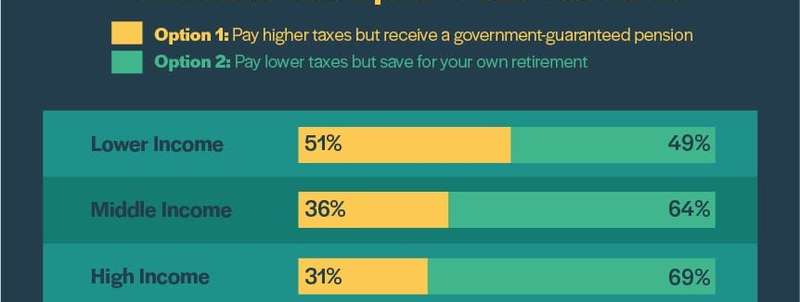

हमने उत्तरदाताओं को दो सेवानिवृत्ति विकल्पों के बीच चयन करने के लिए कहा: 1) उच्च करों का भुगतान करें लेकिन सरकार द्वारा गारंटीकृत पेंशन प्राप्त करें, या 2) कम करों का भुगतान करें लेकिन अपनी सेवानिवृत्ति के लिए बचत करें.

सादगी के उद्देश्यों के लिए, हमने उत्तरदाताओं को फिर से तीन आय वर्ग में विभाजित किया है.

कम आय स्तर वाले लोग उच्च करों को प्राथमिकता देने की संभावना रखते हैं यदि वे सरकार से गारंटीकृत पेंशन प्राप्त कर सकते हैं। यह अधिक वित्तीय असुरक्षा की भावना को दर्शाता है। क्योंकि उनके पास वित्तीय गद्दी कम है, वे कम जोखिम वाले विकल्प को पसंद करते हैं। वे अनिश्चित हैं कि उनके पास पर्याप्त सेवानिवृत्ति बचत होगी, और इसलिए, वे जानना चाहते हैं कि वे ठीक हो जाएंगे जब वे बड़ी उम्र तक पहुंचेंगे। तुलनात्मक रूप से मध्यम और उच्च आय के स्तर पर रहने वाले, अपने स्वयं के सेवानिवृत्ति के लिए अधिक आरामदायक बचत करते हैं.

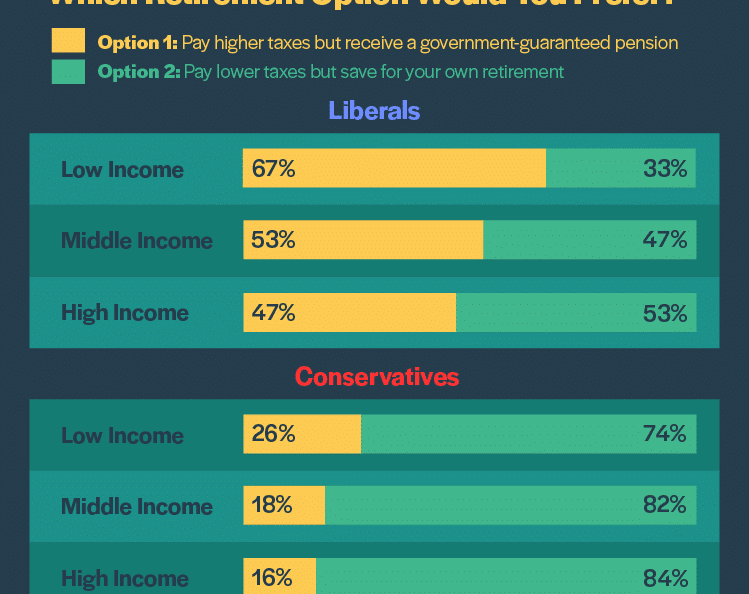

लेकिन क्या होता है जब आप राजनीतिक रुख से डेटा को तोड़ते हैं? क्या राय में अंतर गायब हो जाता है?

जब आप समान राजनीतिक दृष्टिकोण वाले लोगों की तुलना करते हैं तब भी डायवर्जन के दृष्टिकोण मौजूद होते हैं। उदाहरण के लिए, निम्न आय स्तरों पर उदारवादी मध्यम और उच्च आय स्तरों की तुलना में उच्च दर पर विकल्प 1 को पसंद करते हैं। रूढ़िवादियों के लिए एक ही प्रवृत्ति सही है। कम आय अर्जित करने वाले संरक्षक मध्यम और उच्च आय स्तरों पर रूढ़िवादी के सापेक्ष उच्च करों का भुगतान करना पसंद करते हैं.

यह डेटा बताता है कि आर्थिक असमानता राजनीतिक विभाजन में योगदान कर सकती है। तल पर रहने वाले लोग ऐसी नीति पसंद करते हैं जो उच्च कर और अधिक वित्तीय सुरक्षा प्रदान करती है, जबकि मध्यम और उच्च आय स्तरों पर दृढ़ता से एक अलग नीति पसंद करते हैं.

कई अमेरिकियों ने रिकॉर्ड आर्थिक विकास से लाभ नहीं उठाया है

अमेरिकी अर्थव्यवस्था पिछले एक दशक से आंसू बहा रही है। यह देश के इतिहास में आर्थिक विस्तार की सबसे लंबी लकीर है। 2009 में ग्रेट मंदी के बाद से, देश का सकल घरेलू उत्पाद, या जीडीपी लगातार 125 महीनों तक बढ़ा है। इस अवधि के दौरान, अक्टूबर 2019 तक बेरोजगारी की दर 10% से घटकर 3.6% हो गई। आवास बाजार में तेजी आई है, और शेयर बाजार सभी समय के उच्च स्तर पर पहुंच गया है.

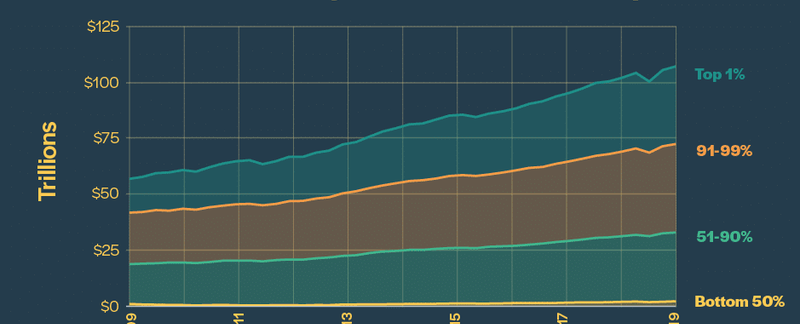

लेकिन सभी को इसके फायदे महसूस नहीं हुए। फेडरल रिजर्व के अनुसार, अमेरिकी घरेलू संपत्ति - या एक परिवार की संपत्ति का मूल्य इसकी देनदारियों को घटाता है - पिछले 10 वर्षों में $ 56.8 ट्रिलियन से बढ़कर $ 107.1 ट्रिलियन हो गया है। हालांकि, इस धन की एक विषम राशि उन सबसे ऊपर चली गई है। धन में वृद्धि का केवल 2% जनसंख्या के निचले 50% तक चला गया है, जबकि लगभग 72% सबसे धनी 10% हो गया। सबसे अमीर अमेरिकियों के पास अब इतिहास में राष्ट्र के धन का सबसे बड़ा टुकड़ा है.

नीचे विभिन्न धन वितरण स्तरों में निवल मूल्य में वृद्धि का दृश्य है। शीर्ष 50% नीचे 50% से अधिक है, जो चार्ट पर मुश्किल से दिखाई देता है.

Inequality.org रिपोर्ट के शीर्ष 10% अर्जक औसत से नौ गुना अधिक वार्षिक आय नीचे 90% है। विसंगति उच्चतम वितरण स्तर पर और भी अधिक स्पष्ट है: शीर्ष 1% नीचे 90% से 39 गुना अधिक कमाते हैं। संयुक्त राज्य अमेरिका में किसी भी विकसित राष्ट्र के अमीर और गरीब के बीच सबसे बड़ी खाई है.

धन की खाई कुछ समूहों के लिए आर्थिक सीढ़ी पर चढ़ना कठिन बना देती है। यह शिक्षा तक पहुंचने, स्वास्थ्य देखभाल प्राप्त करने, घर खरीदने या व्यवसाय शुरू करने के लिए ऋण लेने की उनकी क्षमता को प्रभावित करता है। यह समाज में विभाजन पैदा करता है.

बढ़ती असमानता के कारण

जब असमानता की बात आती है तो शेयर बाजार को आमतौर पर महत्वपूर्ण ध्यान नहीं मिलता है। क्या करता है? आज राजनीतिक चर्चाओं में कुछ प्राथमिक कारणों का उल्लेख किया गया है.

प्रौद्योगिकी

कंप्यूटर और मशीनों ने कई मध्यवर्गीय नौकरियों को बदल दिया है, विशेष रूप से विनिर्माण क्षेत्र में। 1960 के दशक में, देश में सबसे बड़े नियोक्ता जनरल मोटर्स, जनरल इलेक्ट्रिक और यू.एस. स्टील थे। इनमें से कई कुशल ब्लू-कॉलर नौकरियों को स्वचालित रूप से दूर कर दिया गया है, जबकि कम-कुशल सेवा नौकरियों की मात्रा में वृद्धि हुई है। आज, सबसे बड़े नियोक्ता वॉलमार्ट, होम डिपो और क्रोगर जैसे खुदरा विक्रेता हैं.

वैश्वीकरण

कम व्यापार बाधाओं और बहुराष्ट्रीय संगठनों की वृद्धि ने कंपनियों के लिए सस्ते श्रम वाले देशों में अपतटीय काम करना आसान बना दिया है। हाइपरकम्पेटिटिव मार्केटप्लेस में, व्यवसायों को लागत को यथासंभव कम करने के लिए मजबूर किया जाता है, और श्रम सबसे बड़े लागत केंद्रों में से एक है.

अमेरिकी अब पूरी दुनिया के खिलाफ प्रतिस्पर्धा कर रहे हैं, न कि केवल एक ही भौगोलिक क्षेत्र में रहने वालों के खिलाफ। इस गतिशील के कारण मजदूरी पर दबाव बढ़ गया है.

संगठित श्रम की गिरावट

कानून में बदलाव ने श्रमिकों को संघ बनाना कठिन बना दिया है। वर्तमान में, 28 राज्यों में "राइट-टू-वर्क" कानून हैं, जो बताते हैं कि श्रमिकों को उनकी नौकरी की आवश्यकता के रूप में यूनियन सदस्य बनने के लिए मजबूर नहीं किया जा सकता है। लगभग 10% अमेरिकी एक संघ का हिस्सा हैं। यह कुछ दशक पहले की आधी राशि है.

ऐतिहासिक रूप से, यूनियनों ने सभी श्रमिकों के लिए उच्च वेतन पर बातचीत की है, लेकिन विशेष रूप से कम वेतन पाने वाले। अनुसंधान से पता चला है कि उच्च संघ की भागीदारी वाले देशों में आय असमानता कम है.

कर नीति

आय वितरण में कर प्रमुख भूमिका निभा सकते हैं। अमेरिका में एक प्रगतिशील कर प्रणाली है, जिसका अर्थ है कि उच्च आय वाले परिवार कम आय वाले घरों की तुलना में संघीय करों में अपनी आय का बड़ा प्रतिशत देते हैं। हालांकि, अमेरिकी कर नीति ने पिछले 40 वर्षों में आय असमानता को कम करने के लिए बहुत कम किया है.

द्विदलीय समर्थन के साथ, रीगन प्रशासन ने नाटकीय रूप से कर दरों में कटौती की। 1981 में शीर्ष सीमांत कर की दर 50% से घटकर 1986 में 28% हो गई, और कॉर्पोरेट कर की दर 50% से घटकर 35% हो गई। ये कर कटौती काफी हद तक बरकरार है। आज, सीमांत दर 37% है.

जॉर्ज डब्ल्यू। बुश के प्रशासन ने सम्पदा, लाभांश और पूंजीगत लाभ पर कर कटौती को भी लागू किया - जिसने सभी आय समूहों को लाभ प्रदान किया, लेकिन विशेष रूप से अमीर घरों में जो अधिक निवेश और वित्तीय संपत्ति के मालिक हैं.

आवास की लागत में वृद्धि

गृहस्वामिनी धन के निर्माण के सर्वोत्तम तरीकों में से एक बनी हुई है। लेकिन कई अमेरिकी किफायती आवास खोजने के लिए संघर्ष कर रहे हैं। घर के मूल्यों की सराहना की है, जबकि मजदूरी निम्न और मध्यम वर्गीय परिवारों के लिए स्थिर हो गई है। नतीजतन, अधिक लोग घर खरीदने में असमर्थ हैं और इसके बजाय किराए पर लेने के लिए मजबूर हैं.

इसी समय, शहरीकरण ने कई शहरों में किफायती किराये के विकल्प की आपूर्ति की है। परिणाम एक नकारात्मक प्रतिक्रिया पाश है जिसने घर के मालिकों और किराएदारों के बीच की खाई को चौड़ा किया है.

निष्कर्ष

एक तरफ, शेयर बाजार आर्थिक विकास और धन के सबसे बड़े ड्राइवरों में से एक है। यह कंपनियों को जनता से पूंजी जुटाने की अनुमति देता है, और यह निवेशकों को भविष्य की कमाई का एक टुकड़ा पाने के लिए व्यवसायों के शेयरों को खरीदने की अनुमति देता है.

दूसरी ओर, यह केवल मेज पर सीट वाले लोगों को लाभान्वित करता है। जो लोग निवेश नहीं करते हैं वे पीछे रह जाते हैं। वास्तव में, सबसे अमीर 1% अमेरिकी परिवारों के पास 50% स्टॉक हैं, केवल यह दर्शाता है कि आर्थिक सीढ़ी के शीर्ष पर कितना स्टॉक स्वामित्व केंद्रित है.

इन निष्कर्षों से पता चलता है कि शेयर बाजार में असमान पहुंच अमेरिका की असमानता के मुद्दों को बढ़ा रही है। उच्च आय स्तरों पर उन लोगों के पास अधिक विवेकाधीन आय है और इसलिए, अपनी बचत का निवेश करने में सक्षम हैं, इसलिए यह समय के साथ बढ़ सकता है और बढ़ सकता है। यही कारण है कि पिछले 10 वर्षों में शेयर बाजार में लाभ से उन्हें बहुत लाभ हुआ है। कम आय के स्तर पर रहने वालों के पास हर महीने कम पैसा बचता है और परिणामस्वरूप, भविष्य के लिए निवेश करने और सेवानिवृत्ति की तैयारी के लिए संघर्ष करना पड़ता है.

शेयर बाजार में लोगों की आस्था और उनकी पहुंच की क्षमता में महत्वपूर्ण असमानताएं हैं। कई अमेरिकी, विशेष रूप से कम आय और शिक्षा के स्तर पर, वॉल स्ट्रीट और प्रतिभूतियों के बाजारों की निष्पक्षता के बारे में गहराई से संदेह करते हैं.

इन विपरीत आर्थिक वास्तविकताओं और दृष्टिकोणों के परिणामस्वरूप, उन लोगों के बीच एक बड़ा असंतुलन है जो सुरक्षित रूप से सेवानिवृत्त होने में सक्षम होंगे और जो नहीं करेंगे। और धन असमानता के परिणाम एक व्यक्ति के जीवनकाल से परे होते हैं। एक बड़ी संपत्ति का निर्माण जनरेशनल प्रभाव हो सकता है। धन को परिवार के वंशज पर पारित किया जा सकता है, जो असमानता के भविष्य के चक्रों को समाप्त करता है.

जब लोगों को ऐसा नहीं लगता है कि उनके पास ऊर्ध्वगामी गतिशीलता का अवसर है, तो उन्हें नागरिक सगाई में भाग लेने की संभावना कम है। इस रिपोर्ट के शोध निष्कर्षों से संकेत मिलता है कि आर्थिक असमानता राजनीतिक ध्रुवीकरण को बढ़ावा दे सकती है.

पूंजीवादी समाज में, असमानता का एक निश्चित स्तर अंतर्निहित है। सवाल यह है: कितना बहुत अधिक है? और कैसे वित्तीय वाहनों तक पहुंच अधिक लोगों के लिए खुली हो सकती है ताकि वे अपनी संपत्ति बढ़ा सकें? अमेरिकियों को देश के आर्थिक इंजन से अधिक लाभ कैसे हो सकता है?

कोई सरल उपाय नहीं है। अंततः, हालांकि, स्कूलों में पढ़ाए जाने के लिए व्यक्तिगत वित्त शिक्षा की आवश्यकता है और ऑनलाइन उपलब्ध होने के लिए अधिक प्रतिष्ठित, आसानी से समझने वाली जानकारी के लिए। बेहतर वित्तीय साक्षरता के साथ, अमेरिकी ध्वनि निर्णय ले सकते हैं और अपने पैसे के अच्छे प्रबंधक बन सकते हैं। वे बजट, ऋण, उद्यमशीलता, और कम उम्र में बचत और निवेश करने के लिए शुरू करने के महत्व के बारे में जान सकते हैं.

क्रियाविधि

मनी क्रैशर्स द्वारा 7 जुलाई, 2019 और 5 नवंबर, 2019 के बीच किए गए 1,017 वयस्कों के सर्वेक्षण के आधार पर बहु-भाग श्रृंखला की यह पहली रिपोर्ट है। सोशल मीडिया, ईमेल और ऑनलाइन मंचों पर सर्वेक्षण को साझा करने और प्रोलिफिक के पैनल सेवाओं के माध्यम से प्रतिक्रियाएं एकत्र की गईं। इस लेख में विश्लेषण के लिए, केवल संयुक्त राज्य अमेरिका में रहने वाले व्यक्तियों (n = 919) से प्रतिक्रियाओं पर विचार किया गया था। प्रतिभागियों में 48% पुरुष और 52% महिलाएं थीं.