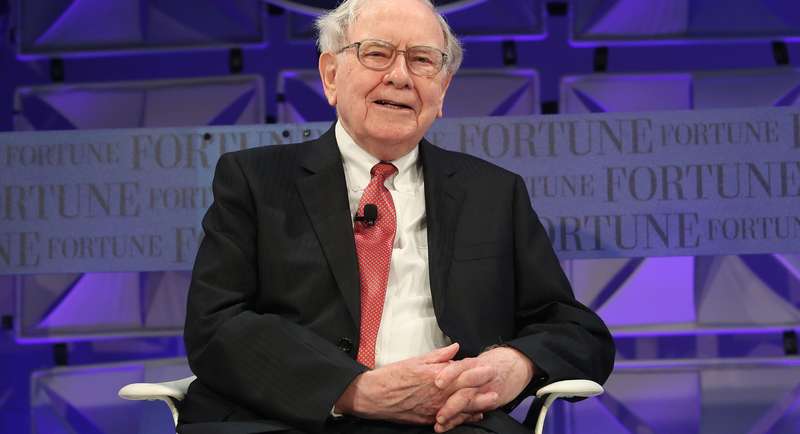

वॉरेन बफेट की तरह निवेश कैसे करें - 5 प्रमुख सिद्धांत

वॉरेन बफेट एक निवेशक के रूप में अरबपति नहीं बने, और वे आमतौर पर लोकप्रिय मीडिया में दर्शाए गए तरीके से "निवेश" नहीं करते हैं। यह एक साहसिक कथन हो सकता है, लेकिन एक बार जब आप धन संचय करने की उसकी वास्तविक तकनीकों को समझ जाते हैं, तो आप एक समान तरीके से अपना निवेश चलाना शुरू कर पाएंगे।.

वारेन बफेट के बारे में सच्चाई

बफेट निवेशक नहीं है - वह एक मालिक है। एक निवेशक एक शिक्षक होता है जो $ 100 प्रति माह एक म्युचुअल फंड में डालता है, या एक सेल्समैन जो अपना $ 2,500 का बोनस लेता है और छुट्टी पर जाने के बजाय Apple स्टॉक खरीदता है। एक निवेशक वह एकाउंटेंट होता है जिसने अपनी कंपनी की 401k योजनाओं में निवेश करने के लिए अपने पेचेक से 5% निकाल लिया है.

वह नहीं है जो बफेट करता है। वॉरेन बफेट खुद को कंपनियों के बोर्ड में रखने के लिए पर्याप्त स्टॉक खरीदता है। यहां तक कि शुरुआत में, जब वह काफी करोड़पति नहीं थे, तो निवेश की भागीदारी उन्होंने सैनबोर्न मैप कंपनी नामक कंपनी में खरीदी, जहां उन्हें बोर्ड का सदस्य बनाया गया था। जब आप किसी कंपनी के बोर्ड सदस्य होते हैं, तो आप कंपनी की दिशा और सीईओ और सीएफओ को काम पर रखने या बदलने का मार्गदर्शन कर सकते हैं। लेकिन यह वह नहीं है जो आप और मैं कर सकते हैं। आप एक समय में $ 100, $ 200, या $ 1,000 का निवेश करके एक सार्वजनिक रूप से कारोबार करने वाली कंपनी के बोर्ड पर समाप्त नहीं होंगे.

यह बिंदु दो कारणों से महत्वपूर्ण है। सबसे पहले, यह कुछ चमक लेता है और बफ़ेट जो करता है उससे दूर हट जाता है। वह सिर्फ एक अघोषित कंपनी नहीं ढूंढता है, उसे खरीदता है, और वह ओमाहा में बैठकर अपने द्वारा किए गए धन को गिनता है। हां, वह उन कंपनियों के बारे में सावधानीपूर्वक है जिन्हें वह खरीदता है। हालांकि, अपने करियर की शुरुआत में, वह खाइयों में उतर गया, इसलिए बोलने के लिए, और इसमें कई कंपनियों का सक्रिय हाथ था, जो उसने निवेश किया था.

दूसरा, यह इस तथ्य पर जोर देता है कि यदि आप धन चाहते हैं, तो आपको एक मालिक होना चाहिए। यह सच है कि आप लंबी दौड़ में थोड़ा बचत कर सकते हैं और निवेश कर सकते हैं, और यदि हमारे पास 1987, 2000 के अंत या 2008 की तरह कोई बाजार दुर्घटना नहीं है, तो आप 65 वर्ष की आयु में कुछ मिलियन डॉलर के साथ समाप्त हो सकते हैं। यदि, हालाँकि, आप चाहते हैं कि नकदी थोड़ी जल्दी हो, तो सबसे अच्छा तरीका व्यवसाय के स्वामित्व में स्वयं का होना या शामिल होना है.

क्या बफेट "खरीदें और पकड़ो?"

बफ़ेट का उपयोग मीडिया और वित्तीय सलाहकारों द्वारा एक उदाहरण के रूप में किया जाता है कि आपको क्यों खरीदना और धारण करना चाहिए। लेकिन चित्रण वास्तव में सटीक नहीं है। जब आप स्टॉक खरीदते और रखते हैं, तो आप इसे खरीदते हैं और इसे पकड़ते हैं, इससे कोई फर्क नहीं पड़ता। अच्छी खबर या बुरी खबर, डेमोक्रेट या रिपब्लिकन राष्ट्रपति, मंदी या आर्थिक उछाल हो तो कोई फर्क नहीं पड़ता। आप अच्छे समय और बुरे के माध्यम से स्टॉक रखते हैं.

दूसरी ओर, बफेट, विशिष्ट कारणों के लिए खरीदता है, और जब वे कारण अब मौजूद नहीं हैं, तो वह बेचता है। एक मूल्य निवेशक के रूप में जाना जाता है - वह जो कम कीमत-से-कमाई अनुपात वाले स्टॉक खरीदता है - बफेट अच्छे मूल्य, ध्वनि प्रबंधन और प्रतिस्पर्धी लाभ के लिए दिखता है। उदाहरण के लिए, 1996 में शेयरधारकों को लिखे पत्र में, उन्होंने जीएम, सियर्स और आईबीएम को उन कंपनियों के रूप में उद्धृत किया जो महान थीं, लेकिन अपने बाजार में प्रतिस्पर्धी नहीं रह सकीं, और इसलिए वे एक पोर्टफोलियो से बाहर निकलने के लिए कंपनियां थीं।.

एक शेयर खरीदना और उसे हमेशा के लिए पकड़ना वह नहीं है जो ओमाहा के ऋषि करते हैं। पहली 20 कंपनियों में, जिसमें बफेट ने निवेश किया था, अभी भी उनके पास एकमात्र बर्कशायर हैथवे है, और शायद यह केवल अपने नाम के साथ है। अन्य 19 में से प्रत्येक का वह अब मालिक नहीं है। फिर भी, हमारे पास लेखक, वित्तीय सलाहकार, व्यावसायिक समाचार प्रमुख, और स्व-घोषित निवेश शिक्षक हैं जो आपको ऐसा करने के लिए कहते हैं। लेकिन अगर दुनिया के सबसे अमीर "निवेशक" ऐसा नहीं करते हैं, तो आपको क्यों करना चाहिए?

वॉरेन बफे की तरह निवेश कैसे करें

हालाँकि, जिन कंपनियों में आप निवेश करते हैं, उनमें शायद आपकी कोई स्वामित्व दिलचस्पी नहीं होगी, आप अधिक लाभ उत्पन्न करने और घाटे को कम करने के लिए बफेट के दृष्टिकोण का पालन कर सकते हैं। चरणों को समझना आसान है, हालांकि उन्हें लागू करना आसान नहीं हो सकता है:

- स्टॉक खरीदने के लिए मानदंड की एक सूची बनाएं. उदाहरण के लिए, आप एक निश्चित उद्योग के भीतर शेयरों की तलाश कर सकते हैं और एक विशिष्ट मूल्य के साथ आय अनुपात या 6 महीने की औसत चलती है। बस याद रखें कि स्टॉक मूल्य एकमात्र मानदंड नहीं होना चाहिए। अक्सर, एक अच्छी कंपनी बाजार या क्षेत्र के कारण कीमत में डुबकी लगाती है - जो खरीद के अच्छे अवसर को तब तक पेश कर सकती है जब तक कि आपके द्वारा मिले मानदंडों को पूरा नहीं किया जाता।.

- आप के लिए परिचित उद्योगों और कंपनियों में निवेश करें. आपके द्वारा निवेश किए जाने वाले उद्योगों या कंपनियों के बारे में कुछ समझना, उद्योग के रुझान और कंपनी की खबरों पर बने रहना आसान बना देगा। प्रचार या अन्य लोगों के स्टॉक सुझावों के आधार पर निवेश की रणनीति दीर्घकालिक विफलता का एक नुस्खा है। यदि आप किसी ऐसी कंपनी में रुचि रखते हैं जिसे आप नहीं जानते हैं, लेकिन इसके बारे में बहुत कुछ सुनें, पहले इस पर शोध करें.

- यदि आवश्यक हो तो नकद में रहें. यदि आपकी सूची में कोई भी कंपनी आपके निवेश के मानदंडों को फिट नहीं करती है, तो नकदी में रहें नकद एक स्थिति है.

- कंपनियों का पालन करें. एक बार निवेश करने के बाद, मासिक आधार पर कंपनियों का अनुसरण करें। इन्हें दैनिक रूप से न देखें.

- सही समय पर बेचें. जब कोई कंपनी अब खरीदने के लिए आपके कारणों से मेल नहीं खाती है, तो स्टॉक को बेच दें। यदि आपने यह निर्धारित किया है कि यह अपने दो साल के औसत स्टॉक मूल्य से ऊपर होना चाहिए, और यह इसके नीचे आता है, तो आप बेचते हैं। यह सबसे बफ़ेट अनुयायियों को याद आती है। उसके पास नियम हैं और वह पूरी लगन से उनका पालन करता है। जब कोई कंपनी अब अपने मानदंडों को फिट नहीं करती है, तो वह बेचती है। निवेश में बने रहने का बहाना बनाने के आग्रह का विरोध करें। इसे बेच दो। अवधि.

कार्रवाई में मूल्य निवेश

कार्रवाई में मूल्य निवेश

2004 के अंत में, आप Apple को $ 32 प्रति शेयर पर खरीद सकते थे। इस खरीद को करने का आपका कारण यह हो सकता है कि आपने iPhone और iTunes की लहर देखी थी, और ये उत्पाद बाजार पर हावी थे। 2008 के अंत में, बाजार में गिरावट आई थी, और एप्पल 172 डॉलर प्रति शेयर से बढ़कर 97 डॉलर प्रति शेयर पर गिर गया था। हालाँकि, Apple को खरीदने के कारणों में बदलाव नहीं हुआ है, इसलिए यह आपके शेयरों को रखने और यहां तक कि अधिक खरीदने के लिए भी स्मार्ट होगा.

Apple अब $ 680 प्रति शेयर पर कारोबार कर रहा है। याहू के साथ इसके विपरीत! यह खोज इंजनों की दुनिया पर हावी था, और फिर Google नामक एक छोटी सी कंपनी दिखाई दी। अब, याहू! प्रतिस्पर्धा नहीं कर सकते, बाजार में हिस्सेदारी को खो दिया है कि यह वापस नहीं मिलेगा। यदि आप याहू खरीदा! क्योंकि यह इंटरनेट सर्च स्पेस पर हावी है, तो अब है दूर बेचने का समय बीता। तो आप इसे क्यों खरीदेंगे? वारेन बफेट नहीं करेंगे.

अंतिम शब्द

वॉरेन बफेट दिन-प्रतिदिन के शेयर की कीमतों पर ध्यान नहीं देते हैं, और उन्हें इस बात की खास परवाह नहीं है कि प्रेस को क्या कहना है। इसके अलावा, वह नवीनतम तकनीक के बारे में कम देखभाल कर सकता है। वह जानना चाहता है कि क्या वह व्यवसाय को समझता है। क्या इसका मूल्यांकन नहीं किया गया है? क्या यह पैसा कमा रहा है? यदि उत्तर उन प्रश्नों की पुष्टि करता है, तो बफेट खरीदता है। अगर पांच साल बाद उस में से कोई भी परिवर्तन होता है, तो वह बेचता है। सादा और सरल.

यह कैसे वारेन बफेट की तरह निवेश करने के लिए है। यह उसका विशिष्ट मानदंड नहीं है, लेकिन अपने निवेश नियमों और सिद्धांतों से चिपके हुए अपने अनुशासन को रेखांकित करता है। उसका मानदंड आपका हो सकता है, या आप एक अधिक तकनीकी निवेशक हो सकते हैं जो गणित और स्टॉक चार्ट का उपयोग करता है। चाहे जो भी मानदंड निर्धारित करें, आप एक अरबपति को समाप्त नहीं कर सकते हैं, लेकिन आपको कुछ निवेशों में कम नुकसान होगा, और दूसरों में अधिक लाभ होगा.

कार्रवाई में मूल्य निवेश

कार्रवाई में मूल्य निवेश