1098 आईआरएस टैक्स फॉर्म क्या है - 1098-सी, 1098-ई, 1098-टी

फॉर्म 1098 के कई संस्करण हैं: 1098, 1098-C, 1098-E, और 1098-T.

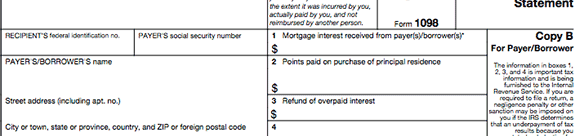

1098 फॉर्म

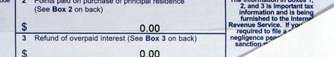

मूल 1098 फॉर्म का उपयोग संघीय सरकार को बंधक ब्याज की रिपोर्ट करने के लिए किया जाता है, साथ ही साथ उस व्यक्ति को भी दिया जाता है जिसने ब्याज का भुगतान किया था। फिर वह व्यक्ति शेड्यूल ए पर मिलने वाले ब्याज में कटौती कर सकता है.

इस ब्याज को घटाकर आपको अपनी कटौती को पूरा करना होगा। इसलिए, यदि आपकी बंधक ब्याज आपके मानक कटौती से कम है, तो आप तब तक आइटम नहीं करना चाहते हैं जब तक कि आपके पास अन्य कटौती न हो, जो आपके बंधक ब्याज सहित, आपके दाखिल होने की स्थिति के लिए मानक कटौती से अधिक हो। जब आप एक नया बंधक प्राप्त करते हैं, तो आप घर खरीदने या पुनर्वित्त के हिस्से के रूप में भुगतान किए गए किसी भी बिंदु को काट सकते हैं, और इस रूप में भी रिपोर्ट किए जाते हैं.

यदि आपने अपने एस्क्रौ खाते के माध्यम से अपने बंधक सेवक के साथ भुगतान किया है, तो आपको घर के मालिकों के बीमा के लिए भुगतान किया जाता है। यदि आप सीधे होम इंश्योरेंस का भुगतान करते हैं, तो यह सूचीबद्ध नहीं होगा और आपको भुगतान की गई राशियों पर नज़र रखनी होगी.

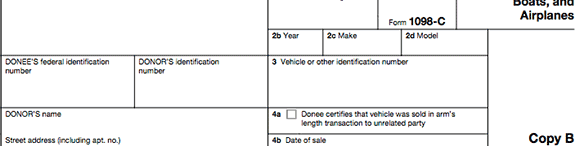

1098-सी फॉर्म

यदि आप एक धर्मार्थ संगठन को वाहन दान करते हैं (इसमें नाव और हवाई जहाज भी शामिल हैं), तो आपको दान से 1098-सी प्राप्त होगा। इन वाहनों को अक्सर जरूरतमंद व्यक्तियों को दिया जाता है, या उन्हें नीचे-बाजार दरों पर बेचा जाता है। यह फ़ॉर्म पुष्टि करता है कि आप उस लेनदेन का हिस्सा नहीं थे। हालाँकि, यदि कार का मूल्य $ 500 से कम है, तो आपको इनमें से कोई एक फॉर्म प्राप्त नहीं हो सकता है। अधिक जानकारी के लिए फॉर्म 1098-सी के निर्देश पढ़ें.

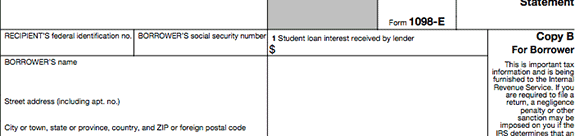

1098-ई फॉर्म

कॉलेज के लिए भुगतान करना महंगा है, लेकिन सौभाग्य से आप उस ब्याज पर टैक्स ब्रेक पा सकते हैं जो आप भुगतान कर रहे हैं जो आपके जीवन के बाकी हिस्सों की तरह लग सकता है। प्रत्येक वर्ष, आपके प्रत्येक छात्र ऋण अधिकारियों से, आपको 1098-ई का विवरण मिलेगा, जिसमें आपने उस वर्ष कितना ब्याज दिया था। यह ब्याज आपकी आय से 1040 पर प्रत्यक्ष रूप से घटाया जा सकता है - जब तक आप आय की आवश्यकता को पूरा नहीं करते हैं, तब तक कोई आवश्यक वस्तुकरण नहीं है.

आपके द्वारा स्कूल में रहने के दौरान योग्य खर्चों का भुगतान करने के लिए सभी ऋणों का उपयोग किया गया था, जब तक कि आप कितना या कितना कम ब्याज काट सकते हैं, इसकी कोई सीमा नहीं है। हालाँकि, कटौती तब होती है जब आपकी संशोधित समायोजित सकल आय (MAGI) $ 65,000 और $ 80,000 ($ 130,000 और $ 160,000 के बीच संयुक्त रिटर्न दाखिल करने) के बीच आती है। यदि आपका एमएजीआई $ 75,000 या अधिक ($ 155,000 या अधिक है यदि आप एक संयुक्त रिटर्न दाखिल करते हैं) तो आप छात्र ऋण ब्याज कटौती नहीं कर सकते। अपने मैगी के बारे में जानकारी के लिए, प्रकाशन ५ If० का अध्याय ४ देखें। यदि आपने वर्ष के दौरान बहुत अधिक ब्याज का भुगतान नहीं किया है, तो हो सकता है कि आपको १० ९ E-ई नहीं भेजा जाए, लेकिन आप इस ब्याज को तब तक काट सकते हैं जब तक आपके पास है आपने कितना भुगतान किया है इसका रिकॉर्ड। यदि आप नहीं जानते हैं, तो पूछने के लिए सर्वर को कॉल करें, और इसे अपनी टैक्स फाइल में रिकॉर्ड करें.

ध्यान रखें कि यदि आपके माता-पिता आपके (या किसी और के) नाम पर छात्र ऋण का भुगतान कर रहे हैं, तो धन एक उपहार माना जाता है, और आप अभी भी अपने स्वयं के करों पर ब्याज में कटौती कर सकते हैं। हालांकि, यदि ऋण किसी और के नाम पर है, तो वह व्यक्ति जब तक वह उस पर भुगतान कर रहा है, ब्याज कटौती लेने का हकदार है.

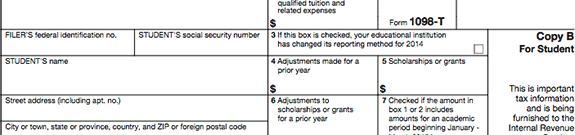

1098-टी फॉर्म

यदि आप या आपके आश्रितों में से एक वर्तमान में स्कूल में है, तो स्कूल वर्ष के अंत में एक 1098-टी भेजेगा जो ट्यूशन और अन्य आवश्यक शैक्षिक खर्चों के लिए इसके लिए भुगतान की गई सभी फीस का विवरण देता है। शिक्षा से संबंधित कर कटौती और क्रेडिट की गणना के लिए इस फॉर्म का उपयोग करें, जैसे कि ट्यूशन और फीस में कटौती, लाइफटाइम लर्निंग क्रेडिट या अमेरिकी अवसर क्रेडिट.

फॉर्म पर दी गई राशि स्कूल को भुगतान किए गए सभी धन को समाहित करती है, भले ही आपने अग्रिम भुगतान किया हो - भुगतान उस वर्ष के लिए कर फॉर्म पर दिखाई देता है जिसमें वह वास्तव में भुगतान किया गया था। उदाहरण के लिए, यदि आप सर्दियों में अपने स्प्रिंग सेमेस्टर ट्यूशन का भुगतान करते हैं, तो यह पूर्व वर्ष के 1098-टी पर दिखाई देगा। इन राशियों में ट्यूशन के लिए भुगतान करने के लिए ऋण से लेकर उपयोग किए गए धन, और कॉलेज की छात्रवृत्ति और अनुदानों को अलग से सूचीबद्ध करना शामिल है.

ध्यान रखें कि कुछ खर्च, जैसे कि कॉलेज की पाठ्यपुस्तकें और अन्य आपूर्ति, आमतौर पर 1098-टी पर रिपोर्ट नहीं की जाती हैं, लेकिन फिर भी शैक्षिक कर क्रेडिट या कटौती का दावा करने के लिए इस्तेमाल किया जा सकता है। हालांकि, आईआरएस द्वारा उन्हें कटौती करने के लिए खर्चों को योग्य खर्च माना जाना चाहिए.